半导体投资大幅度地下跌的真相

时间: 2023-11-24 05:22:09 | 作者: 媒体动态

关于2023全年的半导体产业行情,上半年,一片低迷,丝毫没有悬念,但进入下半年以来,业界出现了一些分歧,虽说全年衰退已是必然,但围绕行业是否会在下半年回暖这一话题,存在争议,偏悲观的认为会继续滑落,偏乐观的认为已出现回暖信号。

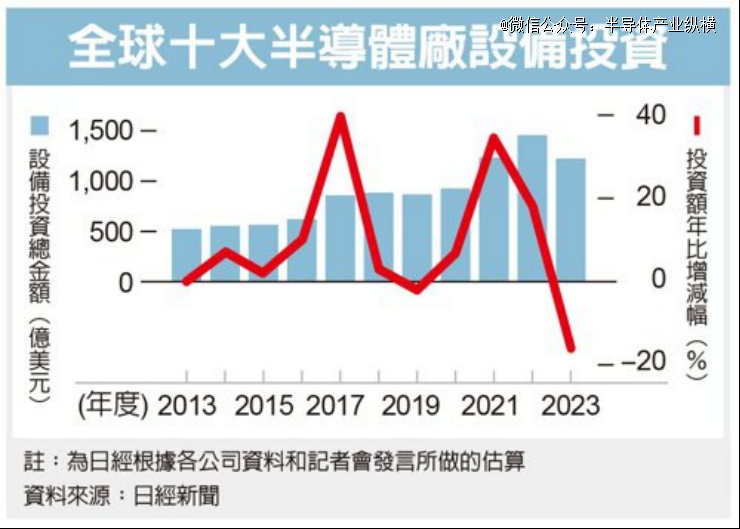

最近,一则关于晶圆厂投资的报道似乎又给乐观者泼凉水了。据日经新闻报道,在整理全球10大半导体厂商(台积电、联电、三星、英特尔、GlobalFoundries、美光、SK海力士、英飞凌、意法半导体,以及合资建厂的铠侠/WD)的设备资本预算后得知,全球半导体设备投资大减,2023年度投资额预估为1220亿美元,年减16%。这是4年来首次同比减少,且将创10年来最 大跌幅。

具体到芯片类型,10大半导体厂商对存储器的投资年减44%,下滑幅度*,对逻辑芯片(CPU、FPGA等)的投资也减少了14%。其中,投资减少的厂商有6家,包括英特尔、台积电、GlobalFoundries、美光、SK海力士,以及铠侠/WD。

投资减少,还在于芯片市场供过于求,导致库存大幅度的增加,截至2023年6月底,存货(有公开资料的9家厂商合计值)达889亿美元,同比增加10%,与芯片短缺的2020年相比,大增70%。因库存超过警戒线%,SK海力士减产幅度扩大了5%-10%,投资缩减超过50%。

2023年半导体设备市场的低迷,与过去几年的红火场面反差极大。据SEMI统计,2022年全球半导体设备销售额在2021年1026亿美元的基础上,又增长了5%,创下1076亿美元的历史新纪录。对于晶圆厂来说,设备投资是支出的主要部分,但不是全部,还有厂房建设,半导体材料、工具,以及风险投资等组成。据统计,2022年度,全球10大半导体厂商投资额达到1460亿美元,创历史新纪录。

半导体是一个强周期行业,从谷底到顶峰,平均需要4年左右的时间,反之亦然。全球晶圆厂上一次大规模投资衰退出现在2019年,据SEMI统计,2019年全球半导体设备销售总额为598亿美元,比2018年创纪录的645亿美元减少了7%。

据美国半导体行业协会(SIA)统计,2019年,全球半导体产业营收为4121亿美元,比2018年下降了12%,这也是2001年以来的*跌幅。另据Gartner的调查多个方面数据显示,2019年,排名前10的半导体厂商销售总额全球占比超过50%,它们当年的总收入缩水将近498亿美元。

历史惊人的相似,2018年达到历史顶峰,2019年急速下滑,2020-2021年全球芯片供不应求,2022年设备投资额达到新的顶峰,2023年又一次急速下滑,4年一个周期,十分吻合。

各大厂商的半导体设备投资大幅度地下跌,根本原因是晶圆厂产能利用率不足,导致营收下滑,也没有新产能需求促使公司购买设备。

在前文提到的10大半导体厂商中,除了台积电、三星、英特尔,其它7家生产的芯片都是以成熟制程工艺为主的,因此,它们在购买半导体设备方面的拮据,体现出规模庞大的成熟制程芯片市场很不景气。

中国台 湾的联电、世界先进和力积电是成熟制程的主力军,据悉,它们的产能利用率已降至50%-60%。

2023下半年,由于主要客户的订单减少(特别是智能手机和PC应用),预计联电的12英寸成熟制程产线%。今年第三季度,世界先进的整体产能利用率仍在60%以下。

从今年第三季度开始,联电和世界先进将出现更高的折旧,联电将持续提升P6新厂的产能,下半年,该厂的折旧将持续增加,电价上涨将拉低其利润率(大概1~2个百分点)。世界先进今年也将其Fab 5新产能提高11kwpm(8英寸晶圆产能),预计到2023年底达到15kwpm,也将增加折旧费用。

中国大陆的晶圆代工厂也以成熟制程见长(28nm以上节点),在行业不景气的当下,大陆产能相对低的价格,给中国台 湾、韩国和美国厂商造成了不小压力,特别是在DDIC(面板驱动IC)和PMIC(电源管理IC)方面,竞争最为激烈。

目前来看,通过降价抢单,中国大陆主要成熟制程晶圆代工厂的产能利用率保持在80%左右,明显高于台湾地区的竞争对手。

在韩国,8英寸成熟制程晶圆产线的产能利用率也不高,导致它们只可以通过降价来争取更多订单,当地IC设计公司的消息人士称,韩国晶圆代工厂已将8英寸产线%。

截至今年第二季度,DB Hitek的产能利用率为73.83%,比去年同期的97.68%下降了23%。然而,这已经是今年比较高的数值了,消息人士称,三星电子、Key Foundry和SK海力士系统IC的产能利用率已经降至40%-50%。

由于需求下降,其中一些公司甚至关闭了某些产线设备的电源,这是不多见的,因为重新上电启动这些产线,要消耗很高的成本,不是万不得已,晶圆厂产线小时运转的,最起码也是开机状态下的低速运转,断电关机的很少。

在产业不景气的大背景下,这些韩国晶圆厂要争取更多客户订单,下半年不得不进一步降价了。

以上主要介绍了全球主要晶圆厂购买半导体设备意愿下降,以及导致这一现象的直接原因是晶圆厂产能利用率下滑,导致营收减少,没有产能扩充需求,自然就不愿意购买设备了。而导致晶圆厂产能利用率不足的根本原因,就是芯片市场供过于求。

以大宗芯片产品存储器为例,三星电子与SK海力士最新财报显示,截至今年6月底,这两家公司的芯片库存升至新高位,与2022年底相比,两家公司分别增加了15.9%和4.8%,它们的库存金额合计超过50兆韩元。

对于下半年的存储器市场行情,南亚科总经理李培瑛认为,DRAM产业已经在第二季度触底,第四季度有望恢复供需平衡。华邦电则认为,看好第三、四季度增长,不过,幅度有限。

总体来看,在经历了上半年的惨淡之后,下半年的存储器市场会有所回暖,但不要寄予太高期望。

除了大宗的存储器,其它各类芯片的市场需求虽然有回暖迹象,但整体表现依然不乐观。

目前来看,手机、PC,以及传统服务器(不包括AI服务器)市场需求依然低迷,使得相关芯片的去库存工作依然在进行当中。

尽管3月以来安卓品牌陆续发布新手机,截止到7月,需求端仍未出现非常明显回暖态势。中国台 湾手机产业链厂商总营收同比下降9.9%,但环比增长5.2%,其中,手机SoC有突出贡献的公司联发科1-6月营收同比持续下滑,5月营收同比减少39.38%,但环比增长11.35%。据IDC统计,6月首周,中国手机市场销量同比下降6.5%。整体看来,整个第二季度手机市场仍不景气。第三季度也未看到希望,至少到目前是这样,近期,苹果一直在台积电那里砍单A系列处理器,安卓系手机生产厂商普遍难过,导致联发科失去了不少原本要在台积电生产的处理器订单。

手机市场低迷,最凸出的体现就是高通业绩下滑,且在不停裁员。高通发布的2023财年第二财季财报显示,营收92.75亿美元,同比下滑17%,净利润17.04亿美元,同比下滑42%。同时,近期高通在台湾地区裁员的消息十分引人关注,不止高通,最近裁员的芯片大厂还有很多,如英特尔、联发科等。

传统服务器市场增长动力也不足,就连近些年营收突飞猛进的AMD,上半年的营收也大幅度地下跌,不止PC用CPU和GPU,其数据中心用处理器的销售也很疲软,英伟达的情况也类似,其营收增长主要靠AI服务器用GPU支撑。

据TrendForce预测,今年全球服务器整机出货量将再次下修至1383.5万台,同比减少2.85%。

MCU市场之间的竞争更激烈,这本来就是一片红海,技术成熟,参与的厂商众多,在整个产业不景气的当下,MCU厂商的日子就更难过了,盛群预估,消费类MCU市场要到今年第四季度才到谷底,目前,客户仍在期待更低的价格,凌通则表示,下半年MCU市场不乐观,目前订单依然不足。

其它芯片,如前文提到的PMIC和DDIC,竞争也很激烈,特别是有中国大陆IC设计和晶圆代工厂参与竞争,大陆以外相关芯片厂商的日子就更不好过了。不过,相比于PMIC,DDIC的市况要好些,因为市场对大尺寸显示面板,特别是电视的需求在提升,带动着相关芯片需求的上涨,DDIC是显示面板必需的元器件。

低迷的芯片市场状况,传导到晶圆厂,再从晶圆厂传导到上游的半导体设备市场,进而影响了整个行业的投资。

2018年,中国台 湾是全球半导体设备采购*市场,金额达到171.2亿美元,韩国被挤到第三位,当时,中国大陆位列第二,金额为134.5亿美元。到了2022年,虽然中国大陆的半导体设备投资额同比减少了5%(283亿美元),但依然连续3年成为全世界*的半导体设备采购市场,中国台 湾则连续第4年稳定增长,达到268亿美元,排名第二。

另外,业界一致认为,中国大陆半导体市场回暖不如预期,是导致全球各家半导体厂对投资持谨慎态度的重要原因。

除了半导体设备,中国大陆在晶圆代工市场的影响力也在增加,特别是成熟制程,前文已经提到,由于大陆晶圆代工厂具备价格上的优势,且工艺技术与台 湾地区、韩国和美国等厂商处于同一量级,拥有了慢慢的变多的话语权,尤其是在价格方面。

在芯片市场,中国大陆是全球*的消费市场,不仅本土对各种电子科技类产品和商用设备的需求量巨大,且全球很多地区需要的产品都是在这里组装生产的,因此,中国大陆电子半导体产业链对相关这类的产品的需求量和生产、运转效率,直接影响着产业链上各家厂商的投资意愿。以存储器为例,业界原本寄希望大陆解封后将带动存储器需求量开始上涨,但真实的情况不如预期,加上欧美受高通膨影响,全球消费力下滑,使得大宗的存储器库存问题仍然没能解决。

2023年,芯片制造厂(IDM和晶圆代工厂)的投资进入了下行区间,如前文所述,今年,全球电子半导体产业正处于一个周期的底部,按照每4年一个周期计算,2024年将进入上升期,晶圆厂投资也将回暖。

另外,由于整个电子半导体产业链的供求关系是由下向上传导的,即电子科技类产品、设备需求决定芯片需求,之后影响晶圆厂产能,然后决定半导体设备、材料、工具等上游市场,这个传导需要一段时间,大概是3-6个月。因此,半导体设备和材料市场的反应有明显的滞后效应。

目前,2023年第三季度已经过半,芯片供需市场已出现回暖信号,但这样的行情是不会体现在当下的半导体设备和材料市场的。

【本文由投资界合作伙伴微信公众号:半导体产业纵横授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(投资界处理。

首发 「锐思智芯」完成数亿元Pre-B轮融资,国投创业、元禾辰坤联合领投

上一篇:台积电在线上求职渠道领英宣告数十项招聘信息 下一篇:中国芯片进口大幅度下跌的深层原因:国产芯片正在崛起