半导体行业2022年盘点:存货风险抬升行业毛利率出现向下拐点

时间: 2023-12-23 01:10:00 | 作者: 新闻动态

半导体行业自2018年以来经过4年加快速度进行发展,市场规模逐步扩大,毛利率稳步提升,自主研发的环境下,上市公司科技含量慢慢的升高。但与此同时,多数上市公司业绩高光时刻在2021年,行业面临短期库存调整、需求萎缩、芯片基数卡脖子等因素制约,2022年多数上市公司业绩增速放缓,毛利率下滑,伴随库存风险加大。

申万一级的半导体行业涵盖消费电子、元件等6个二级子行业,其中市值权重最大的是半导体行业,该行业涵盖132家上市公司。作为国家芯片战略发展的重点领域,半导体行业具备研发技术壁垒、产品国产替代化、未来前景广阔等特点,也因此成为A股市场有一定的影响力的科学技术板块。截至5月10日,半导体行业总市值达到3.19万亿元,中芯国际、韦尔股份等5家企业市值在1000亿元以上,行业沪深300公司数达到16家,无论是头部千亿公司数还是沪深300公司数,均位居科技类行业前列。

金融界上市公司研究院发现,半导体行业自2018年以来经过4年加快速度进行发展,市场规模逐步扩大,毛利率稳步提升,自主研发的环境下,上市公司科技含量慢慢的升高。但与此同时,多数上市公司业绩高光时刻在2021年,行业面临短期库存调整、需求萎缩、芯片基数卡脖子等因素制约,2022年多数上市公司业绩增速放缓,毛利率下滑,伴随库存风险加大。

半导体行业的132家公司,2018年实现营业收入1671.87亿元,2022年增长至4552.37亿元,复合增长率为22.18%。其中,2022年营收同比增长12.45%。

营收体量来看,主营业务为半导体IDM、光学模组、通讯产品集成的闻泰科技,从2019至2022年连续4年营收居行业首位,2022年实现盈利收入580.79亿元,同比增长10.15%。

闻泰科技营收稳步增长,但半导体行业上市公司的营收集中度却在下滑。选取2018至2022历年营收排名前5的企业,2018年长电科技、中芯国际5家公司实现营收1671.87亿元,占行业营收总值的46.99%,至2022年前5大企业营收占比下滑至38.81%。

至于前5半导体公司营收占比下滑,或主要由三方面因素导致。一是如韦尔股份、闻泰科技等头部企业营收增速放缓,低于行业平均增速。二是江波龙、格科微、海光信息等营收体量居前的企业不断上市,并在资本助力之下营收迅速增加。三是当半导体行业处于国产替代化、自主研发背景下的高成长阶段时,整个市场欣欣向荣,企业营收快速地增长,使得集中度分散。

相比营收,半导体行业的归母净利润增速更快,从2018年的43.25亿元增长至2021年的657.87亿元,达到14倍。但受到电子科技类产品全球销量增速放缓、芯片库存高位等因素影响,2022年行业整体净利润567.91亿元,同比下滑13.67%,高位出现调整。

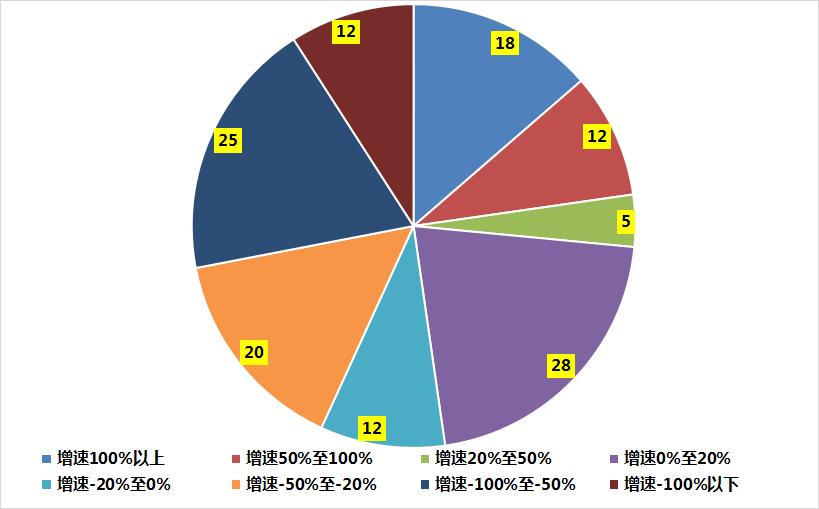

具体公司来看,归母净利润正增长企业达到63家,占比为47.73%。12家企业从盈利转为亏损,25家企业净利润腰斩(下跌幅度50%至100%之间)。同时,也有18家企业净利润增速在100%以上,12家企业增速在50%至100%之间。

2022年增速优异的企业来看,芯原股份涵盖芯片设计、半导体IP授权等业务矩阵,受益于先进的芯片定制技术、丰富的IP储备以及强大的设计能力,公司得到了相关客户的广泛认可。去年芯原股份以455.32%的增速位列半导体行业之首,公司利润从0.13亿元增长至0.74亿元。

芯原股份2022年净利润体量排名行业第92名,其较快增速与低基数效应有关。考虑利润基数,北方华创归母净利润从2021年的10.77亿元增长至23.53亿元,同比增长118.37%,是10亿利润体量下增速最快的半导体企业。

在对半导体行业经营风险分析时,发现存货周转率反映了分立器件、半导体设备等相关这类的产品的周转情况,存货周转率下滑,意味产品流通速度变慢,影响企业现金流能力,对经营造成负面影响。

2020至2022年132家半导体企业的存货周转率中位数分别是3.14、3.12和2.00,呈现下行趋势,2022年降幅更是达到35.79%。有必要注意一下的是,存货周转率这一经营风险指标反映行业是否面临库存风险,出没出现供过于求的局面,进而对股价表现有参考意义。行业整体而言,2021年存货周转率中位数与2020年基本持平,该年半导体指数上涨38.52%。而2022年存货周转率中位数和行业指数分别下滑35.79%和37.45%,看出两者相关性较大。

具体来看,2022年半导体行业存货周转率同比增长的13家企业,较2021年平均同比增长29.84%,该年这些个股平均涨跌幅为-12.06%。而存货周转率同比下滑的116家企业,较2021年平均同比下滑105.67%,该年这些个股平均涨跌幅为-17.64%。这一数据说明存货质量下滑的企业,股价表现也往往更不理想。

其中,瑞芯微、汇顶科技等营收、市值居中上位置的企业,2022年存货周转率均为1.31,较2021年分别下降了2.40和3.25,目前存货周转率均低于行业中位水平。而股价上,两股2022年分别下跌49.32%和53.25%,跌幅在行业中靠前。

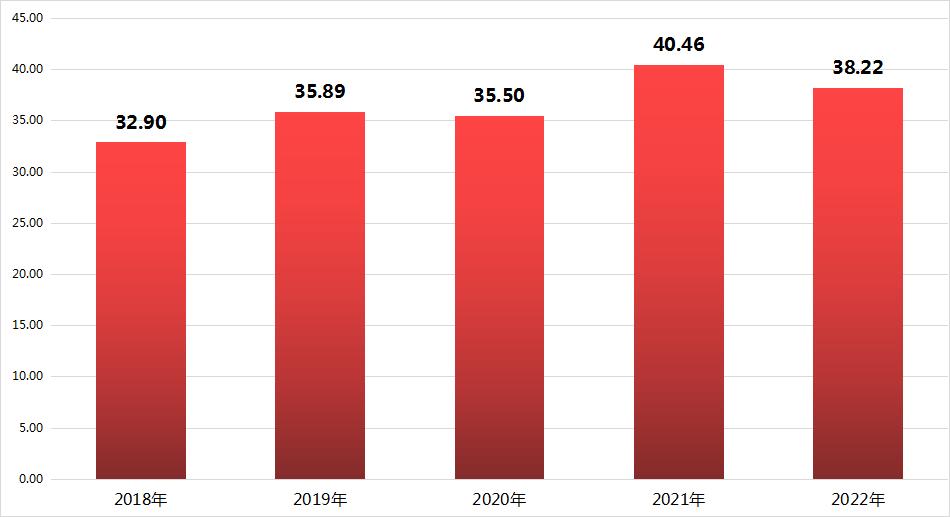

2018至2021年,半导体行业上市公司整体毛利率呈现抬升态势,毛利率中位数从32.90%提升至2021年的40.46%,与产业技术迭代升级、自主研发等有很大关系。

2022年整体毛利率中位数为38.22%,较2021年下滑超过2个百分点,与上游硅料等原材料价格持续上涨、电子消费品需求放缓至部分芯片元件降价销售等因素相关。2022年半导体下滑5个百分点以上企业达到27家,其中富满微2022年毛利率降至19.35%,下降了34.62个百分点,公司在年报中也说明了与这两方面原因有关。

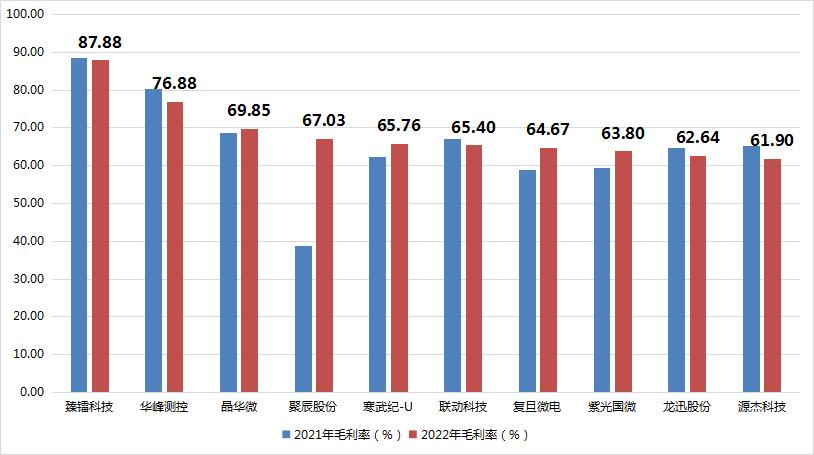

有10家企业毛利率在60%以上,目前行业最高的臻镭科技达到87.88%,毛利率居前且公司经营体量较大的公司有复旦微电(64.67%)和紫光国微(63.80%)。

在国外芯片市场卡脖子、国内自主研发上行趋势的背景下,国内半导体企业要不断通过研发投入,增加企业竞争力,进而对长久业绩改观带来正向促进作用。

2022年半导体行业累计研发费用为506.32亿元,较2021年增长28.78%,研发费用再创新高。具体公司而言,2022年132家企业研发费用中位数为1.62亿元,2021年同期为1.12亿元,这一数据表明2022年半数企业研发费用同比增长44.55%,增长幅度可观。

其中,117家(近9成)企业2022年研发费用同比增长,32家企业增长超过50%,纳芯微、斯普瑞等4家企业研发费用同比增长100%以上。

增长金额来看,中芯国际、闻泰科技和海光信息,2022年研发费用增长在6亿元以上居前。综合研发费用增长率和增长金额,海光信息、紫光国微、思瑞浦等企业比较突出。

其中,紫光国微2022年研发费用增长5.79亿元,同比增长91.52%。公司去年推出了国内首款支持双模联网的联通5GeSIM产品,特种集成电路产品进入C919大型客机供应链,“年产2亿件5G通信网络设备用石英谐振器产业化”项目顺利验收。

从研发费用占营收比重来看,2021年半导体行业的中位数为10.01%,2022年提升至13.18%,表明企业研发意愿增强,重视资产金额的投入。研发费用占比20%以上的企业达到40家,10%至20%的企业达到42家。

其中,有32家企业不仅连续3年研发费用占比在10%以上,2022年研发费用还在3亿元以上,可谓既有研发高占比又有研发高金额。寒武纪-U连续三年研发费用占比居行业前3,2022年研发费用占比达到208.92%,研发费用支出15.23亿元。目前公司思元370芯片及加速卡在众多行业领域中的头部公司实现了批量销售或达成合作意向。

上一篇:一文看懂芯片测试产业 下一篇:北方华创(002371)周评:本周跌360%主力资金算计净流出152亿元