半导体巨头预测芯片未来

时间: 2024-01-23 21:05:03 | 作者: 新闻动态

近日,包括英特尔、三星电子、高通、台积电等在内的多家芯片巨头纷纷发布了最新季度的财报,除了公布其营收之外,还发表了对芯片未来趋势的看法。本篇文章就让我们一起看看,巨头们都是怎么样看待芯片未来的?

当前半导体产业可以用“冰火两重天”来形容,愁云惨淡的股市和热火朝天的市场交织在一起,让芯片产业的未来看起来更“扑朔迷离”,股市何时能迎来转折点?芯片市场还能繁茂多久?这样一些问题都成为盘旋在人们心头的疑问。

近日,包括英特尔、三星电子、高通、台积电等在内的多家芯片巨头纷纷发布了最新季度的财报,除了公布其营收之外,还发表了对芯片未来趋势的看法。本篇文章就让我们一起看看,巨头们都是怎么样看待芯片未来的?

IDM大厂中,英特尔、三星电子、美光、德州仪器、意法半导体、恩智浦等都已发布了最新季度的财报。

4月29日,英特尔公布了2022年第一季财报,该季营收为184 亿美元,其中客户端计算事业部(CCG)收入93亿美元;数据中心和AI (DCAI)收入60亿美元;网络与边缘事业部 (NEX)收入22亿美元;加速计算系统与图形事业部 (AXG)收入2.19亿美元;Mobileye收入3.94亿美元。

对于第二季度的营运展望,英特尔财务长David Zinsner 强调,库存挑战应会持续到第二季,但下半年会缓解。疫情加剧花了钱的人供应的担忧,通膨可能会减少全年个人电脑出货量。第二季预计营收约为180 亿美元。

在英特尔看来,其正在进入一个更强大的产品周期,除了自身强大的产品线外,超大规模数据中心、企业、政府客户强劲的需求,也在推动着DCAI发展。在晶圆代工方面,英特尔表示到2025年的4年内将推出5个节点,预示着今年和未来几年的前景良好,因此英特尔对全年达到业绩指引保持信心。

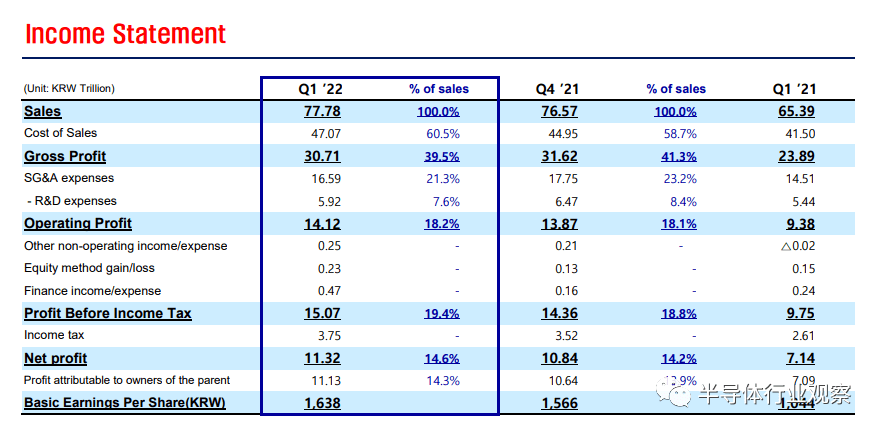

4月28日,三星电子发布了2022财年第一季度财务报表,营收为77.78万亿韩元(约合人民币4045亿元),设备体验部门(包括消费电子和移动业务)一季度营收48.07万亿韩元;设备解决方案部门营收26.87万亿韩元,其中存储业务营收20.09万亿韩元;显示业务部门营收7.97万亿韩元;哈曼营收2.67万亿韩元。

三星电子预计第二季度在持续的不确定因素下,以服务器为中心,存储器需求将保持稳定,市场需求依旧强劲。第一季度虽然智能手机的需求略有下降,但下半年随着新CPU与DDR5不断渗透,服务器需求持续稳定,高密度移动需求也将随之恢复。

在代工方面,三星预计下半年代工供应继续短缺,将按照计划进度继续开发3纳米第二代GAA工艺(3GAP),保持其技术领先地位。

3月30日,美光科技公布了 2022 财年第二财季的业绩,收入为 78 亿美元,DRAM 收入较上年同期增长 29%,占总收入的 73%,NAND 闪存收入增长19%。

对于芯片短缺,美光科技表示,在一些地区,半导体短缺并没有像预期那样迅速改善,这些地区的芯片短缺可能会持续到2023年。

对于晶圆产能,美光指出,在25-26年的时间框架内,需要为DRAM增加新的晶圆产能,以便在2030年的时间框架内继续应对本十年下半年的需求增长。

对于下游终端市场,美光科技 CFO Sadana 表示,美光预计全年个人电脑业务增长将持平,企业台式机和笔记本电脑的内存使用量将有所增加。手机方面,美光预计销量将保持较低的个位数增长,但每部手机内存容量的增加将再次推动强劲增长。汽车方面,美光预计,未来几个季度仍将保持供应紧张,汽车制造商转向电动汽车的转变应该是 “未来几年的一股难以置信的强大推动力”。

对于俄乌战争,美光方面表示,预计俄罗斯和乌克兰战争对于短期产量不会有任何负面影响,但成本会增加。

4月26日,德州仪器发布2022财年第一季度财务报表,第一财季营收49.05亿美元。虽然德州仪器方面表示不打算预测周期或者未来,继续独立于周期处理事情,但其在产能方面,表示现在和未来都将继续提高产能、增加库存。

对于下游终端市场,德州仪器指出,数据中心和企业计算的火热推动着企业系统强劲增长,展望未来几年,可能会继续强劲增长,但它在德州仪器收入中所占的比例不是很大。而对于战略重点的工业和汽车领域,德州仪器表示很高兴看到这两大领域的增长转变为长期增长。

4月27日,意法半导体发布2022Q1财报,当期实现盈利收入35.46亿美元。其中,汽车产品和离散组件营收为12.56亿美元;模拟器件、MEMS和传感器(AMS)营收为10.87亿美元;MCU及数字IC营收为11.98亿美元。

展望未来,意法半导体预计,Q2有望实现盈利收入37.5亿美元,全年营收有望达148亿-153亿美元。

汽车市场方面,意法半导体预测2022年量产车销量略有下降,但受到汽车供应链的补库存周期和电气化以及数字化转型趋势的带动,汽车业务积压订单能见度仍达18个月,远高于ST目前的供应能力,汽车行业整个供应链的需求全年来看仍然十分强劲。

5月2日,恩智浦半导体公布2022 年第一季(截至2022 年4 月3 日为止)财报,营收为31.36 亿美元,创下历史新高。

据介绍,恩智浦的汽车半导体业务最为突出。NXP财报显示,2021年Q1渠道库存为1.6个月,经过一年拉高产能利用率,2022年Q1渠道仓库存储下降为1.5个月。

恩智浦CEO Kurt Sievers 指出,预计2022年有望实现强劲的增长,尤其是恩智浦特有的加速增长动力。整体上看市场仍然是供不应求的。所有终端市场的库存仍然非常不足。

盘点完IDM厂商,我们再来看看苹果、高通、联发科、AMD、博通等芯片设计企业。

4月29日,苹果发布了2022FQ2(CQ1,三月季)财报,营收972.8亿美元,创三月季新高。

虽然苹果方面表示,芯片短缺受到多种情况的影响,因此不会去预测芯片短缺,但其也指出目前公司面临最首要的问题是芯片短缺,由于与疫情相关的生产中断和全行业芯片短缺造成的供应限制影响了苹果实现用户对产品需求的能力,预计这些限制将影响40亿-80亿美元。

苹果表示,公司不倾向于持有大量库存,因此会尽可能地缩短芯片从晶圆厂进入总装厂的时间。

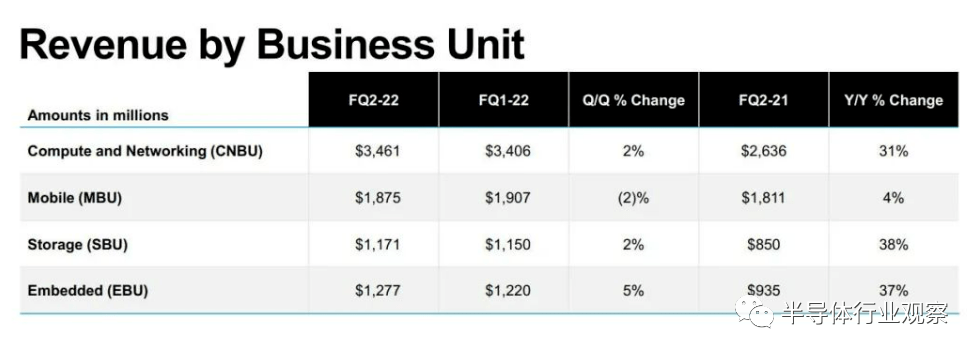

4月27日,高通发布了截至3月27日的2022财年第二财季财报,季度营收创纪录达到112亿美元,其中QCT芯片业务营收创新高达到95亿美元。

高通方面表示,考虑到中国的情况,以及随后的宏观经济发展形势,有更多不确定性,但是需求信号很强,供应也在改善。高通认为,九月末季度是今年第二个拐点,很多公司会在8月末发布旗舰产品,预计到9月份季度,在物联网、汽车和射频前端领域将出现强劲的同比增长。

此外,在手机市场方面,高通指出,手机市场有望通过供应改善和4G向5G过渡两个驱动增长。并且随着算力需求量开始上涨,无论是CPU、GPU、⼈⼯智能、摄像头、⾳频、还是视频等对于处理量需求的增进,原始设备制造商之间的竞争格局也将有利单机价值量。

4月27日,联发科公布了2022年第一季度的财报,一季度的总营收为1427.11亿新台币(约合317亿元人民币)。

联发科在财报中指出,之前认为全球智能手机出货量会以较低个位数百分比增长,现在调低到为同比增长持平,出货量13.5亿部。全球5G智能手机目前约为6.5亿至6.8亿部,略低于之前估计的7亿部,但联发科认为其渗透率但仍有30%的同比增长。此外,在晶圆代工方面,联发科认为晶圆代工厂产能仍保持高位。

5月3日,AMD公布第一季度财务报表,营收为58.87亿美元(约合389.53亿人民币)。

AMD董事会主席兼首席执行官苏姿丰博士表示,尽管PC市场在多个季度出货量创下纪录之后慢慢的出现一定的疲软,但市场的高端、游戏和商用等重点部分,依然看到了强劲的增长机会。

展望未来,AMD表示,虽然个人电脑消费出现疲软,但数据中心业务的需求异常强劲,因此把营收增速预期,从此前的31%上调到了35%,预计二季度营收为65亿美元。

3月3日,博通公布了2022第一季度业绩,营收 77 亿美元。对于未来芯片趋势,博通指出,下游的需求仍然十分强劲,由于价格刚性等因素,定价将稳定到2023年。在博通看来,20%-25%的年收入增长率比较稳健,能够至少持续到22年年底。

对于半导体业务的长期增长率,博通表示,不认为从长远来看未来10年CAGR会改变,因没有证据说明相对成熟的半导体行业会忽然出现不同的增长趋势。

受到芯片紧缺的影响,晶圆代工厂的产能依旧保持高位,连带着芯片制造必备的光刻机也是供不应求,台积电、联电、阿斯麦三家企业又是怎么样看待芯片未来?

4月14日,台积电发布2022年第一季度财务报表,一季度营收175.7亿美元。

台积电认为,得益于5G和HPC的相关应用,半导体结构性需求将长期增长,在HPC,智能手机,汽车和物联网方面的应用的推动下,TSMC预计将在2022年保持高产能,2022年收入增长预计为25-29%(以美元计)。对于供应链,台积电指出,HPC和汽车业务增长仍将强劲,但部分增长可能被智能手机需求疲软抵消。在库存方面,由于近期有关供应链中断的调查以及国外就业政治焦灼的事态带来的不确定性,供应链将在较长一段时间内继续保持比较高的库存水平。对于当前通胀环境,台积电认为虽然手机、PC、平板等某些细分市场的势头有所减弱,但MCU、功率、军工IC等其他细分市场需求仍然强劲。事实上,在大趋势下,如果对强大的计算能力和节能计算的需求持续不断的增加,台积电预计HPC平台将成为2022年最主要的增长来源。2022年台积电产能依旧非常紧张。

4月27日,联电公布2022年第一季营运报告,合并营收为新台币634.2亿元。

虽然联电曾表示2023年后28nm市场可能面临供过于求的局势,但其财报显示,南科Fab 12A的P5厂区扩建产能将在本季进入量产,有助于供应联电过往不足以满足28nm需求的缺口,并在新加坡也有建设28nm新厂的计划。除此之外,联电还加速布局车用电子领域,与日本DENSO公司合作在USJC的12吋晶圆厂生产车用功率半导体,以满足车用市场日渐增长的需求。

对于芯片未来趋势,联电总经理王石表示,尽管疫情和地理政治学问题引发些许市场波动,但他们预期总体的需求状况仍将保持不变。

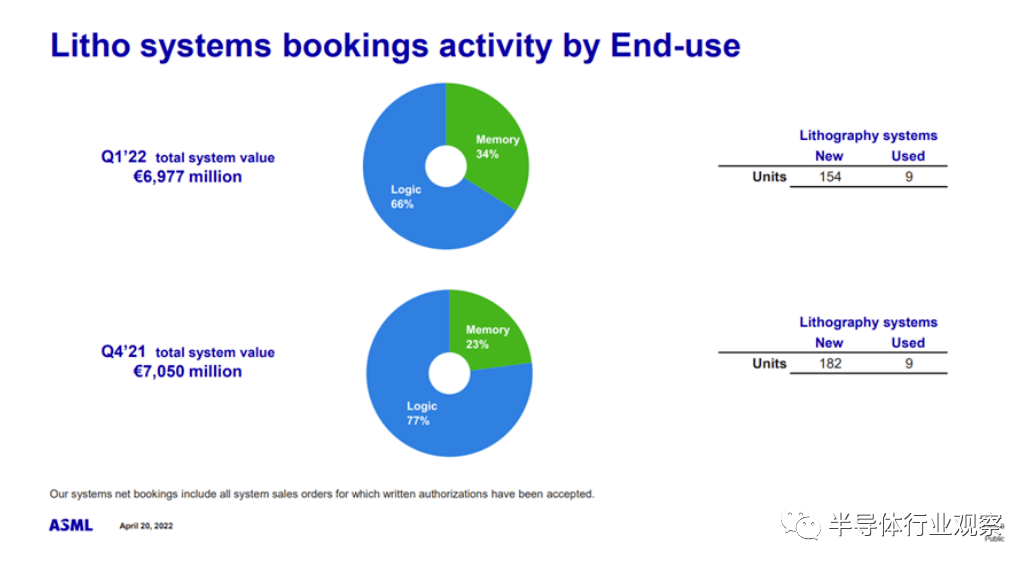

4月20日,ASML发布了2022年第一季度的财报,营收为35.34亿欧元。

ASML表示,尽管当前的宏观经济环境造成了不确定性,但他们都以为基本增长动力保持不变,来自先进和成熟节点的所有细分市场的需求前所未有。ASML正以最大产能运行,预计2022年全年收入较2021年同比增长约20%。

ASML指出,今年及以后的强劲需求反映在过去几个季度的大量预订中,导致约290亿欧元的订单积压创下历史上最新的记录,到2024年才能消化掉目前积压的订单。此外,ASML还预计强劲的订单量将持续下去,供不应求的趋势将持续到明年。

对于未来半导体需求,ASML表示,我们大大低估了需求的宽度,并且认为需求不会消失。哪怕未来深紫外DUV光刻机需求量会降低,即使下降25%,也仍然高于ASML的最大产能。

其实,人类对于芯片产业未来的忧虑,说到底就是担心高速扩张是否会导致产业供过于求。众所周知,半导体是一个有着一定周期性的产业,2018年的惨痛教训还历历在目,从2020年“芯荒”至今,对于芯片的高位需求已经持续近2年,正如《半导体市场供过于求?》一文中所提到的,各大代工厂以及总体支出比例达到产能过剩的临界点。台积电2021年的资本开支增速同比达到74%,今年同比增加40%;联电连续三年资金支出同比提升65%以上;格芯同样大刀阔斧的投资建厂;英特尔资本开支同比增速达到37%,已达到高水位线;三星资本开支增幅不大,但投资金额仅次于台积电。

显然太过火热的芯片市场已成为人们头顶的达摩克利斯之剑,令人寝食难安,不知道何时就会面临供过于求的险境。但从上述各大巨头财报中透露的未来趋势,似乎都没看到对于产能过剩的忧虑,相反,都是对于需求旺盛,供不应求的担忧,意法半导体、ASML、恩智浦等产能都已爆满,却依旧无法填补需求的空缺。

在巨头们看来,即使现在手机、电脑等消费电子的需求开始疲软,但是在5G 和算力面前依旧有着一定的增长优势,此外数据中心以及新能源汽车领域的火爆更是成为了芯片产业新的推动力。正如ASML所说的,除非半导体设备需求比预期下降35%-40%,否则该行业将继续增长。

总的来说,虽然股市惨淡,但芯片巨头们的财报中透露出来的却是更加火热的芯片未来。

上一篇:我国芯片的现状与未来 下一篇:半导体行业未来十年展望